Что такое облигация?

И снова здравствуйте, мои дорогие читатели! «Давненько не брал я шашек в руки…» — а чего вдруг решил снова чего-нибудь написать? А вот чего: провел я среди коллег устный социологический опрос, если можно так выразиться.

В курилке я задавал один простой вопрос: «Знаете ли Вы, что такое облигация?». Ответы меня поразили:

— это какая-то долговая бумага, вроде, в Советском Союзе государство такими бумагами часть зарплаты выдавало.

— Какая-то ценная бумага, наверное…

— Не, не знаю…

Тогда я стал задавать другой вопрос: «Где в России можно купить такую бумагу?». Вот такие ответы я получил на свой второй вопрос:

— Ну, в банках где-то, наверное;

— Не знаю, а зачем их покупать?

— Не знаю.

Результаты моего опроса удивили меня, и я набрался решимости написать эту статью, чтобы чуть-чуть приподнять уровень финансовой грамотности моих сограждан.

Облигация – это действительно ценная долговая бумага. Она имеет свой номинал. Например, 1000 рублей. И свой срок до погашения, например, 2020 год.

Что это значит? Это значит, что тот, кто эту облигацию выпустил, а в случае облигаций федерального займа (ОФЗ) это государство – обязуется в 2020 году обменять эту бумагу на деньги по номиналу (1000 рублей).

Статья не про народные облигации

За пользование чужими деньгами принято платить некоторые проценты. Даже если вы размещаете деньги на банковском вкладе, банк платит вам проценты. Проценты, обычно, начисляют из расчета размещения денег сроком на один год.

Так и пишут: 7% годовых по вкладу. Если деньги размещаются на более короткий срок, то срок этот измеряют в календарных днях. Годовой процент делят на 365 дней (число дней в году, иногда 366, когда год високосный) и умножают на количество дней, которое деньги пробыли на вкладе.

Такие процентные выплаты есть и у облигаций. Они также выражаются в годовом исчислении. Проценты принято платить на протяжении всего срока жизни долговой бумаги, от выпуска до погашения (обмена бумаги на деньги по номиналу).

Выпуски облигаций регистрируются на бирже и торгуются там же. В общем, для граждан РФ доступ на биржу открыт через специальных юридических лиц – брокеров, или посредников, которые выступают в качестве налоговых агентов для физических лиц и обеспечивают процесс учета денег, ценных бумаг и сделок.

Как я уже писал выше – уровень финансовой грамотности основного населения очень недалек от нуля. Но деньги у населения есть. А на биржу это население не ходит и даже не собирается. А государству нужны деньги.

Вот и решило государство в апреле 2017 года выпустить не только биржевые ОФЗ, но и так называемые «народные» облигации – ОФЗ-н. А продавать эти займы населению государство поручило двум крупным банкам с государственным участием – Сбербанку и ВТБ24.

Выпустили. Дают народу их покупать на сумму не менее 30 тысяч рублей, а еще сроком на три года. Есть один капитальный недостаток у этих бумаг — их нельзя продать кому-нибудь другому.

Поэтому ничего больше в данной статье про ОФЗ-н от государства я писать не буду.

Если облигация ОФЗ не народная, то какая она?

Если ОФЗ не народная, то она, как правило, биржевая. Как эту биржевую ОФЗ купить обычному гражданину нашего государства?

Рекомендую следующий алгоритм действий. Пойти в банк ВТБ24 и попросить открыть брокерское обслуживание. Это совершенно бесплатно. Плата взимается только за совершение операций по купле-продаже бумаг и очень небольшая.

Биржевая ОФЗ не имеет своей бумажной формы. Бумагой она называется условно. Выпуски облигаций производятся в «бездокументарной» форме, в виде записи в электронном реестре. Учетом этих записей занимаются специальные подразделения – депозитарии.

Не пугайтесь этого страшного слова. Все очень просто. Если есть счет в банке – на нем «лежат» деньги и это понятно. Если есть счет в депозитарии – значит на этом счету «лежат» ваши ценные бумаги.

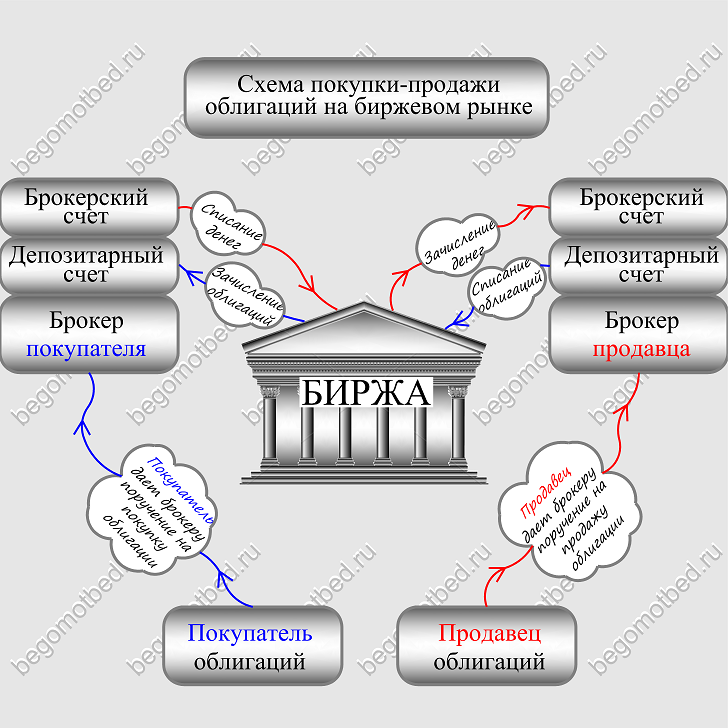

Смена владельца бумаги на биржевых торгах происходит примерно по следующей схеме на картинке ниже:

Итак, вы захотели купить какую-либо облигацию. Для этого вы подаете поручение вашему брокеру, и брокер выставляет на бирже заявку на покупку. В это же время кто-то из брокеров получает поручение от клиента, который хочет облигацию продать и выставляет на биржу заявку на продажу.

Когда такие заявки встречаются (они так и называются встречные заявки) происходит сделка. Один брокер отдает деньги покупателя бирже, а другой брокер отдает облигацию продавца бирже. Биржа регистрирует сделку и передает брокеру покупателя облигацию, а брокеру продавца – деньги.

Брокер покупателя зачисляет приобретенную бумагу на депозитарный счет покупателя, а брокер продавца списывает эту облигацию с депозитарного счета продавца. Также происходит и с деньгами, но уже на брокерских счетах.

Что такое купонные выплаты по облигациям?

В старые добрые времена облигации печатались на бумаге. Исторически часть бланка этой долговой бумаги отводилась под купоны. Когда наступал срок платежа, соответствующий квиток отрезался и обменивался на причитающиеся деньги.

В наше время, когда подавляющее большинство ценных бумаг выпускается в форме электронных записей на счетах инвесторов (иначе, «бездокументарной» форме), периодические платежи по облигациям принято называть купонными выплатами.

Отсюда и родилось выражение в народе – стричь купоны. То есть, получать процентные выплаты. При выпуске облигации определяется число и размер купонов.

Размер купона принято определять, как в процентах годовых, так и в конкретной сумме в рублях. Число купонов определяется сразу при выпуске облигации до самого срока погашения, и каждый купон имеет свой порядковый номер.

Возьмем облигацию из примера выше, которая имеет номинал в 1000 рублей и срок погашения 2020 год. При выпуске определяется количество купонных выплат и даты, по которым они производятся. Допустим, выплаты планируется производить четыре раза в год. На дворе 2017 год, значит всего должно быть (3 года умножить на 4 выплаты) 12 купонов.

Пусть размер купонных выплат будет 12% годовых от номинала в 1000 рублей. Это 120 рублей. За год выплачивается четыре купона. Это значит, что на каждый купон приходится по 30 рублей.

Итак, мы дали 1000 рублей в долг тому, кто выпустил облигацию. За это каждый квартал мы будем получать выплату одного купона размером в 30 рублей. В 2020 году, когда наступает дата погашения облигации – мы отдаем эту бумагу и получаем обратно 1000 рублей, которую давали в долг.

Здесь надо отметить, что не все ОФЗ имеют постоянную сумму купонной выплаты. Чаще всего, государство размер купона привязывает к какой-нибудь ставке, например РУОНИА (ставка межбанковского кредитования на российском рынке). Есть даже одна ОФЗ с индексируемым номиналом, но для начала лучше выбирать ОФЗ все-таки с постоянным купоном.

Облигации в биржевом стакане

Ну, вот и хорошо, разобрались, что облигации торгуются на бирже, в том числе и те, которые выпустило государство, что у них есть процентные выплаты по долгу в виде купонов и захотели купить пару штук на пробу.

Сразу возникает вопрос, а как на этой бирже покупатель находит своего продавца? Ведь народу много, а облигаций еще больше?

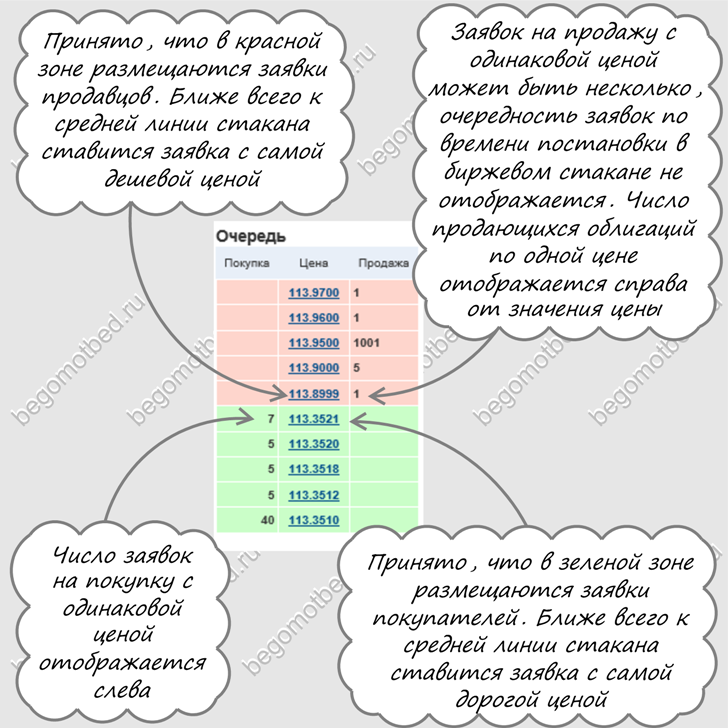

Биржа не зря называется организованным рынком ценных бумаг. По каждой ценной бумаге ведутся отдельные торги. Все заявки от продавцов и покупателей помещаются в биржевую очередь.

Порядки в этой очереди такие: самой первой всегда ставится заявка с наиболее выгодной ценой. А если заявок с такой ценой несколько, то очередность между ними выстраивается по времени постановки заявки в очередь. Иными словами – при одинаковой цене, кто раньше встал – того и тапочки.

Цена на облигации устанавливается в процентах от номинала. Самый распространенный номинал 1000 рублей, но это не всегда так. Я специально не заостряю на этом внимание – итак, незнакомой информации в тексте очень много.

Самые первые места в очередях заявок продавцов и покупателей отображаются в биржевом стакане. Пример такого стакана на рисунке ниже, это торги ОФЗ выпуска 29009:

Когда цена заявок покупателей (из зеленой зоны стакана) совпадает с ценой заявок продавцов (из красной зоны стакана) – происходит сделка и бумага от продавца переходит к покупателю, а деньги покупателя переходят к продавцу.

Облигации федерального займа: где искать займы государства?

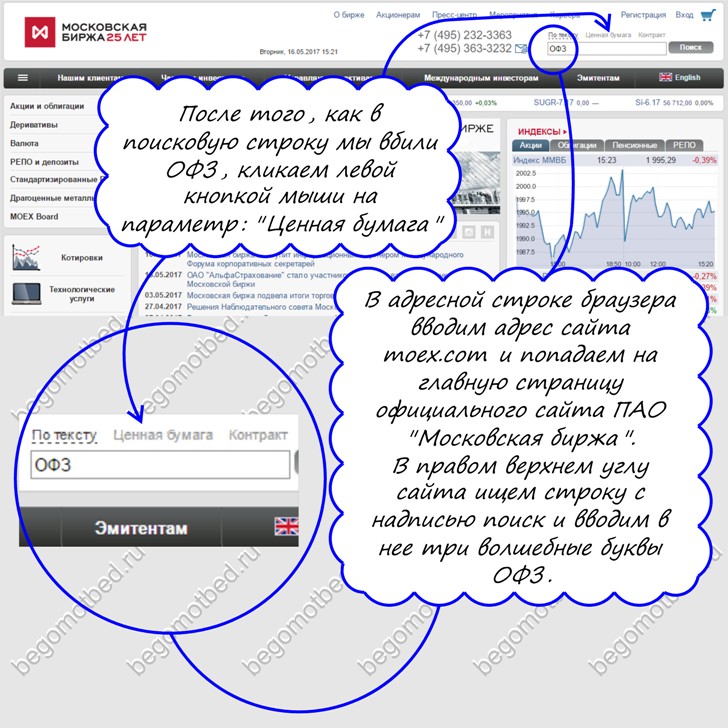

Конечно, всегда следует обращаться к первоисточнику, а следовательно к сайту ПАО «Московская биржа» moex.com

На сайте биржи в окно поиска, которое находится в правом верхнем углу сайта, следует вбить три, уже знакомые буквы ОФЗ, выбрать над строкой поиска параметр «Ценная бумага» и нажать клавишу «Enter» или кликнуть левой кнопкой мыши по кнопке «Поиск». Нашему взору предстанут ссылки на все биржевые ОФЗ. Смотрим на рисунок ниже:

После этих колдовских действий нам откроется страница с полным списком всех торгующихся на бирже облигаций федерального займа нашего государства. Каждая строка – посвящена одной облигации. Клик по ссылке «Код в торговой системе» приводит на страницу с полными параметрами облигации.

Это и текущая рыночная цена, размер номинала, доходность , размер купонной выплаты, дата следующей купонной выплаты, накопленный купонный доход и многое, многое другое.

Единственное, что неудобно — этот список нельзя как-то отсортировать. Ну, например, для того, чтобы выбрать наиболее доходные ОФЗ на текущий момент. Такую сортировку можно найти на других сайтах. Один из таких сайтов это banki.ru

Если вы не смогли разобраться в чем-то самостоятельно, то не стесняйтесь задавать вопросы в комментариях – я постараюсь ответить на ваш вопрос или даже напишу очередную статью, не обязательно даже применительно именно к ОФЗ.

Особенности налогообложения для физических лиц дохода от облигаций

Ну и самое главное, что касается не только облигаций федерального займа, но всех других ценных бумаг – это налогообложение. Заплати налоги – и спи спокойно.

В каких случаях мы должны платить налоги? Если применительно к облигациям федерального займа, то купонные выплаты освобождаются от уплаты налога физическими лицами. Государство освобождает нас от уплаты налога, потому что мы ему, государству, помогаем своими деньгами.

Кстати, такое освобождение распространяется и на другие государственные займы. Государство делает не только федеральные займы, но и субфедеральные. Получатели таких займов это города и области нашего государства.

Однако, такое налоговое послабление не относится к доходу, который можно получить – если купить ОФЗ подешевле, а продать – подороже. Ну, например, мы купили по 1010 рублей, а продали по 1020. С такого дохода налог будет удержан в размере 13% от полученной при торговле прибыли.

Корпоративные облигации, которые выпущены в этом году тоже имеют освобождение от уплаты налога по купонному доходу, если он не превышает ключевую ставку ЦБ на 5%. Это также как и с банковскими вкладами.

Стоит отметить, что на корпоративные облигации, выпущенные ранее, это послабление не распространяется. 13% налога удерживается с купонных выплат таких облигаций.

Кто должен рассчитать налог и удержать его? Такая обязанность возлагается на брокера. Однако, если на момент удержания налога, вы все деньги с брокерского счета потратите на ценные бумаги – брокер не сможет удержать с вас налог.

В этом случае, все проблемы с уплатой исчисленного налога лягут на ваши плечи. Брокер сообщит в налоговую инспекцию размер причитающегося к уплате вами налога. Обычно, с момента исчисления налога до момента удержание дается пара недель сроку, чтобы можно было завести необходимые для уплаты налога средства на брокерский счет или продать часть ценных бумаг.

Вот и все на сегодня, дорогие мои читатели. Не забудьте оставить в комментариях свои мысли, возникшие по поводу написанного.

Читайте также:

Ещё и тут поздороваюсь, здрастье, Денис . Оччень-очень рада выходу этой статьи. Думала давно почему её не писали. Помню, как спрашивал Тарас, потом ещё кто-то потом уже Руслана с чего начать, как открыть брокерский счёт. И вот он лучший путеводитель в мире денег) Такой подробный, даже что куда вбить и куда нажать! Оформление вообще на 5 с плюсом, я не умею делать такие картинки. Денис, Вы сам? Супер!

Оформление вообще на 5 с плюсом, я не умею делать такие картинки. Денис, Вы сам? Супер!

Всё очень понятно, не понятно, зачем государство выпустило эти облигации с индексом "Н", если они такие недоходные ???. Или это для больших патриотов? :))) Хотя на три года… а значит ставки на депозиты будут падать, а здесь гарантировано. выходит не всё так плохо. А вдруг будут расти, у нас же всё непредсказуемо! Нееет. Не стоит, да?

В остальном статья будет полезно всем, кто делает первые шаги в инвестировании на бумагах. Буду читать.

И снова — здравствуйте, Людмила!

Как всегда, рад, прекрасной читательнице и немного писательнице, которая взяла на себя смелость рассказать нам что значит для человека цвет волос и глаз 🙂

Статью писал очень долго. Получалась очень большая и непонятная, простых слов искать утомился. А картинки — сам черчу в Автокаде 🙂 Я же, проектировщик 🙂

По сравнению с банковскими вкладами ОФЗ-н очень даже доходные. Но есть такие люди, которых невозможно представить торгующими через QUIK и достающими облигации из биржевых стаканов. Нам, блогерам — это освоить легко и просто, но есть люди для которых это является непреодолимым препятствием.

Согласитесь, что куда проще, прийти в банк, отсидеть в очереди и специалисты банка сами за тебя все сделают. А когда все сам делаешь, можно ведь и ошибиться, а такие ошибки могут обойтись денежными потерями, там где их и быть не должно.

Смеётесь ??? Я -писательница))много чего вам читателям рассказала умного и полезного

Автокад…. да знакомо…из прошлой жизни. Всё равно очень здорово!А в каком формате вы скриншот сохраняете? Я честно не помню, чтоб Автокад поддерживал Jpg, bmp или png — форматы фото.

По поводу доходности облигаций государственных с индексом Н про них шла речь в комменте , вы это называете очень даже доходными??? 7% годовых на три года? Помню уже шла речь о них, вы Денис и говорили, что плохо это их приобретать. А теперь что случилось?

Или вы про другие скорее всего речь ведёте, про тип -2? Ну, тут конечно, бесспорно, надо учиться много, анализировать, тут и блогер ни каждый справится :)))

В 2000-ом году я впервые познакомился с чертежами генерального плана. В то время изыскатели оформляли свои изыскания на бумаге. Каждый чертеж генерального плана, так или иначе, требовал использования топографической подосновы. Так я впервые узнал, что в Автокаде под чертеж можно подсунуть растр в виде подложки.

Затем, узнал уже как с помощью самого Автокада сделать растр. На сегодня поддерживается Автокадом очень много растровых форматов и даже PDF — тоже поддерживается. Все мои самолепные картинки на блоге сделаны с помощью Автокада 🙂 Я, конечно, понимаю, что это как компьютером гвозди забивать — лицензия Автокада обходится около 100 т.р. в год, но для работы у меня она все-равно уже есть 🙂

Реверанс моей профессии? :)) Спасибо)

Глаза и руки моей профессии 🙂 От нашего стола — Вашему столу

Все познается в сравнении. Первый год по 7%, второй по 8,5%, а третий еще больше. А Сбер 5% предлагает. Так что выгоднее? Это большой вопрос, если речь идет о тех, кому ни при каких обстоятельствах биржевую торговлю не освоить.

Это у меня выбор есть и мне ОФЗ-н совсем не выгодно. У мамы — я есть, так она свои сбережения мне отдает, так как доверяет больше, чем банкам 🙂 А если бы меня у мамы не было — она бы в Сбер понесла…

Здравствуйте Денис)

Повезло же вашей маме) я бы тоже хотела такого сыночка!:))) Хоть и в Сбер никогда не носила свои сбережения, поскольку помню, как лихо он нагрел своих вкладчиков при распаде СССР, доверяю другим банкам с гораздо доходными депозитами. Но Вы правы, старшее поколение напугано бесконечным крахом банков.

Однако, в старшем поколении встречались и такие, которые верили в вечные ценности. Мама моей знакомой все свои сбережения тратила на обмен квартиры на квартиру с лучшими условиями с доплатой.

Дети ворчали на бесконечные переезды, а теперь — живут в собственных квартирах унаследовав все заработанное родителями без потерь.

Я был очень удивлен, когда узнал об этом. Мне казалось, что в то время, когда я рос — уровень финансовой грамотности населения был практически на нуле. Однако, были люди с пониманием сути ценностей от рождения.

Еще раз здравствуйте, Денис. Прочитала Вашу статью. Не пришлось даже перечитывать — все предельно ясно с первого раза. Как говорится,"разжевали и в рот положили". Написано очень доступным и простым языком. К тому же, как выше было замечено, здорово оформлено. Человеку, совершенно не грамотному финансово, такие статьи просто необходимы. А кто еще откроет нам глаза пошире, если не Вы? Лично для меня это первый урок. Буду с нетерпением ждать следующего. Хотелось бы по-подробнее о критериях выбора ОФЗ для новичка и наиболее подходящих вариантах составления первого портфеля.

Доброе время суток, уважаемая Яна! Спасибо, за Ваш отзыв!

Полагаю, что вместо ожидания следующего урока — можно прочесть на досуге еще вот эту статью:

ОФЗ вместо банковских вкладов: гос облигации в рф и их доходность

Денис, спасибо огромнейшее за Ваш труд. Примерно с полгода пытаюсь разобраться в предложениях для инвестирования новичкам. Везде натыкаюсь на профессиональный сленг трейдеров и людей, таковыми себя считающих и вдруг Ваши статьи! Все просто, понятно, доходчиво. Да еще и с иллюстрациями. Читаю дальше!

Денис, Вы советуете брокера ВТБ? А что Вы скажете о БКС и о Тинькофф? В БКС хотя бы прийти можно, а Тинькофф польностью виртуальная площадка. И тем не менее?

Спасибо заранее.

Здравствуйте, уважаемая Елена!

И Вам спасибо — за обратную связь по блогу.

Что я могу сказать о брокере Тинькофф? Ничего, он свеженький еще, а потому может оказаться дороговатым. В общем, я бы его не рассматривал в качестве брокера вообще, но о вкусах не спорят.

Почему я советую ВТБ, а не БКС? У меня счета и там и там, БКС — дороже (брокерские комиссии выше). На наш город всего один офис, а у ВТБ на каждом углу 🙂

У нас есть неформальное сообщество частных инвесторов использующих в своей практике индивидуальные инвестиционные счета, там рассматриваются плюсы и минусы брокеров, но больше всего активна ветка с ВТБ.

Вливайтесь в наше сообщество. Зарегистрироваться на форуме нашего сообщества можно по следующей ссылке: Неформальное сообщество частных инвесторов — Присоединяйтесь к нам!

Также, у нас есть своя группа в вКонтакте — это здесь: Инвестиционный счет

Денис, спасибо за приглашение, я непременно зайду на форум, но я пока инвестор со знаком -10. Вот, разбираюсь. А что касательно ИИС- у меня вообще какое-то, пока непонятное мне, предубеждение. Имеется там какой-то подвох. Или в будущем появится. А Вы как думаете?

А Вы как думаете?

Здравствуйте, уважаемая Елена!

Инвесторами не рождаются, инвесторами — становятся. Но совсем не обязательно быть инвестором для того, чтобы немного уберечь свои личные сбережения от инфляции.

Подвох в ИИС очень простой. Если Вы не платите налога, то и вернуть Вы его не сможете — это если говорить про тип А. Если Вы можете получать такие огромные прибыли, чтобы был интересен тип Б, то Вы можете закрыть счет, не зная, что без специальной справки из налоговой у Вас удержат НДФЛ с прибыли автоматически.

Я использую индивидуальный инвестиционный счет по полной программе и для меня он является чем-то вроде длинной облигации с хорошим процентным купонным доходом 🙂

Удачи и профита!

Денис, доброе утро!

Я активно читаю, читаю, читаю Ваши статьи здесь и в блоге "Инвест счет" . Поняла, что новичкам, чтобы освоиться на бирже, понять принципы инвестиций и т.д., нужно начинать с покупки ОФЗ, чтобы не провалиться, не разочароваться и поэтапно повышать финансовую грамотность. И у меня возникло несколько вопросов, пару из которых, если можно, я Вам сейчас задам.

1. По поводу ОФЗ-н. Вы не советуете начинать инвестировать в ОФЗ-н только по этой причине-

По сравнению с банковскими вкладами ОФЗ-н очень даже доходные. Но есть такие люди, которых невозможно представить торгующими через QUIK и достающими облигации из биржевых стаканов. Нам, блогерам — это освоить легко и просто, но есть люди для которых это является непреодолимым препятствием.

Или есть еще какие-то подводные камни?

2. По поводу ИИС. У меня на основной работе сложилась непростая экономическая ситуация, я не знаю, сколько мы еще продержимся, но если предприятие рухнет, я даже не буду пытаться найти себе другую работу. Да еще я последний год (2018) получаю налоговый вычет, в связи с покупкой квартиры. Ну и поэтому вопрос: мне, похоже совершенно невыгоден ИИС? То есть, в моем случае, я просто открываю брокерский счет и через него покупаю облигации. Длинные и немножко коротких. Примерно так, да?

Денис, еще раз позвольте выразить Вам благодарность за четкость и простоту изложения материала. Плаваю в волнах попыток повысить фин.грамотность и до Вас захлебывалась и шла ко дну. А с Вами прям увидела путеводный маяк!

Здравствуйте, уважаемая Елена!

Почему бы я не советовал Вам ОФЗ-н? Допустим, Вам не нужны деньги на какое-то время и Вы разместили их в ОФЗ-н. Вдруг, деньги потребовались!!!

Что Вам делать? Нужно продать ОФЗ-н только Сбербанку и только ВТБ, на их драконовских условиях и заплатить кучу комиссий, которые сожрут весь Ваш доход, полученный от инвестиций 🙂

С биржевыми облигациями федерального займа все проще. Их можно продать кому угодно на биржевом рынке, поэтому цена покупки на рынке гораздо более справедливая.

Иными словами, не смотря на схожесть названий, биржевые ОФЗ и ОФЗ-н — принципиально разные инструменты для инвестиций. ОФЗ-н — только для финансово неграмотных бабушек и дедушек.

В Вашей ситуации я не рекомендую торопиться открывать Вам ИИС. Это никогда не поздно сделать и делать нужно это тогда, когда Вы осознаете зачем он Вам нужен.

Для начала я бы рекомендовал открыть в ВТБ обычный брокерский счет и на этому счету освоить биржевые ОФЗ как инструмент для инвестиций личных финансов.

Удачи и профита!

Денис, спасибо большое!

И снова всё ясно и понятно. Пойду этим путем, да.

Пойду этим путем, да.

Уважаемая Елена!

Всегда — пожалуйста!

Главное, если Вы чего-то не понимаете — то лучше спросить у знающих людей, которыми сотрудники банка, как правило, не являются ввиду низкого жалования и отсутствия опыта грамотного обращения с личными финансами.

Удачи и профита!