Государственные облигации — это не только облигации федерального займа. К государственным облигациям относятся еще и муниципальные облигации или иначе облигации субъектов Российской Федерации. Объединяет эти две формы облигаций то обстоятельство, что купонные выплаты по таким облигациям не облагаются подоходным налогом для физических лиц и это хороший способ уберечь свои деньги от инфляции и даже немного подзаработать.

Однако, следует отметить, что доходность по муниципальным облигациям часто бывает выше облигаций федерального займа. Купон таких облигаций имеет более высокую доходность и выплачивается четыре раза в год, а у облигаций федерального займа всего два раза в год.

В статье «ОФЗ вместо банковских вкладов: гос облигации в рф и их доходность» я пишу, что доходность по таким облигациям лежит в диапазоне от 3,2% до 9,5% годовых в рублях. В этой статье я планирую описать, как узнать какие же именно облигации имеют наиболее привлекательную доходность и как это узнать без использования торговых программ, да и вообще безо всякого брокерского обслуживания.

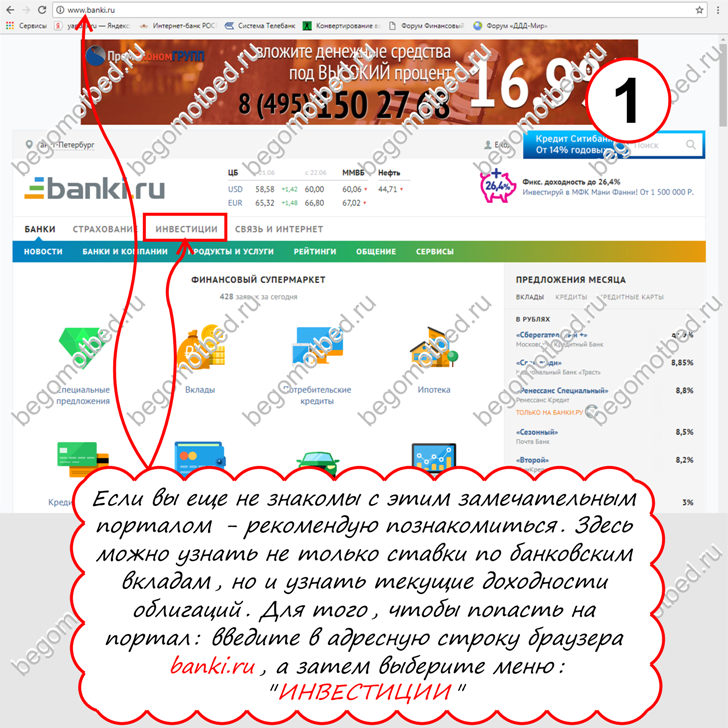

Ищем облигации на сайте banki.ru

Самую полную информацию об облигациях содержит сайт агентства «Интерфакс» rusbond.ru, но там нет возможности отсортировать облигации по доходности. О том как пользоваться этим сайтом для поиска ОФЗ есть хорошая статья русбондс официальный сайт: как искать ОФЗ. В этой статье мы будем использовать информацию с сайта banki.ru. Для этого в адресной строке вашего броузера следует набрать banki.ru, смотрим рисунок ниже:

В открывшемся окне следует выбрать меню «ИНВЕСТИЦИИ» кликом левой кнопки мыши. Немного отступая от темы статьи добавлю, что портал banki.ru очень полезен и любителям банковских вкладов. Здесь можно отсортировать банковские вклады по величине процентных ставок. Итак, после клика левой кнопкой мыши по ссылке меню «ИНВЕСТИЦИИ» перед нами откроется следующее окно, смотрим рисунок ниже:

В открывшемся окне выбираем средний пункт меню «ИНВЕСТИЦИИ» с надписью «ОБЛИГАЦИИ» кликом левой кнопки мыши по кнопочке «ПОДОБРАТЬ», размещенной под надписью «ОБЛИГАЦИИ».

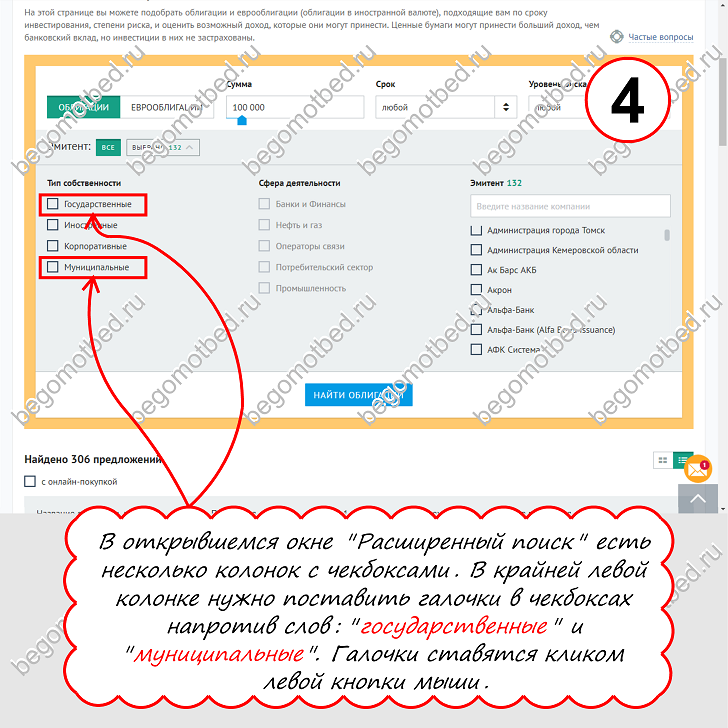

После нажатия кнопки «ПОДОБРАТЬ» перед нами откроется новое окно поиска облигаций, смотрим на рисунок ниже:

Для того, чтобы из всего многообразия существующих облигаций выбрать именно государственные, следует обратиться к расширенному поиску. Сделать это можно кликнув левой кнопкой мыши по ссылке: «Расширенный поиск». Перед нами откроется окно, как на рисунке ниже:

В открывшемся окне расширенного поиска облигаций, в крайней левой колонке следует поставить галочки (кликом левой кнопки мыши) в чекбоксах напротив слов: государственные и муниципальные.

Как вы, вероятно, уже успели заметить: у расширенного поиска есть много других возможностей, можно выбрать и отсортировать корпоративные облигации российских корпоративных эмитентов, но разглядывая эти облигации нужно помнить, что с купонного дохода будет удержан налог с доходов физического лица размером в 13%.

В этом году был принят закон, согласно которого, купонный доход облигаций российских эмитентов, выпущенных в период с 2017 по 2020 годы, освобождается от уплаты НДФЛ. При этом обращаю ваше внимание, что большинство облигаций было выпущено раньше 2017 года и на такие облигации этот закон не распространяется.

Но вернемся к нашему поиску, смотрим рисунок ниже:

После того, как кликом левой кнопки мыши мы поставили галочки в чекбоксах напротив слов: государственные и муниципальные, следует кликом левой кнопки мыши нажать на кнопку «НАЙТИ ОБЛИГАЦИИ».

После этого перед нами откроется окно, в котором списком будут представлены государственные облигации, отсортированные по доходности и содержащие основные, интересующие нас, параметры. Смотрим рисунок ниже:

На рисунке выше напротив названия облигации и номера ее выпуска представлены основные параметры облигации, начиная с ее доходности.

Наверное, ваше внимание привлекла облигация Волгограда выпуска 34006 своей, просто бешеной, доходностью. Поясню сразу, что при биржевых торгах порою случаются такие казусы, как продажа облигаций по цене ниже рыночной. Не буду вдаваться в подробности как именно так происходит, скажу лишь, что это великая случайность купить облигацию по такой цене.

Буквально через день можно заметить, что доходность этой облигации вернулась к своему справедливому значению в 8,34 % годовых.

Несколько слов о доходности облигаций

Вообще-то доходность облигации – это весьма условная характеристика. Это денежный доход на тот самый случай, если купить облигацию сейчас и держать ее до самого погашения получая купоны. Почему доходность условная? Потому, что не все облигации имеют постоянный купон. У облигаций с переменным купоном доходность вычисляется по ближайшему известному купону.

Однако, есть у облигации еще одна важная характеристика, которая на сайте banki.ru не приводится. Это – купонная доходность по облигации. Повторюсь, что купон – это выплата процентов по долгу относительно номинала облигации, вроде процентов по банковскому вкладу.

Если цена на облигацию выше ее номинала, то доходность облигации ниже купонной доходности. Однако, если облигацию держать не до погашения, а несколько месяцев, то есть возможность ее продать по той же цене, по которой она приобреталась. В этом случае можно получить доходность практически равной купонной доходности.

О том, как узнать купонную доходность понравившейся облигации я планирую написать в своей следующей статье. Но если вам не терпится узнать об этом раньше, чем выйдет моя следующая статья – вы можете задать мне вопрос в комментариях ниже. А еще, я написал статью, которая так и называется: Почем облигации федерального займа для физических лиц: покупка с нуля

Про муниципальные облигации дотационных регионов

Хочется отметить, что не все муниципальные облигации одинаково надежны. Есть ряд регионов в нашей стране, облигации которых, я бы поостерегся покупать в надежде сохранить свои деньги. Таких регионов очень немного и из года в год их состав практически не меняется.

Это регионы, бюджет которых на 40% состоит из дотаций государства. Узнать такие регионы лучше всего из первоисточника. Далее я дам на этот первоисточник активную ссылку.

Есть приказ Министерства Финансов Российской Федерации №481 от 09.11.2016 года «Об утверждении перечней субъектов Российской Федерации в соответствии с положениями пункта 5 статьи 130 Бюджетного кодекса Российской Федерации»

К этому приказу есть приложение 4, в котором есть «Перечень субъектов Российской Федерации, в бюджетах которых доля дотаций из федерального бюджета в течение двух из трех последних отчетных финансовых лет превышала 40 процентов объема собственных доходов консолидированного бюджета субъекта Российской Федерации» в котором перечислены регионы, облигации которых, я считаю рискованными для приобретения. Изучить текст приказа от 2016 года и приложения к нему можно по ссылке: приказ Министерства Финансов Российской Федерации №481 от 09.11.2016 года

Для поиска более позднего (или более раннего) приказа воспользуйтесь поиском на сайте МинФина РФ, такой приказ издается ежегодно и название его не меняется – можно всегда найти «свеженький» по наименованию, которое я привел выше.

Государственные облигации остальных субъектов Российской Федерации являются более надежными, чем АСВ (агентство страхования вкладов) и более доходными, чем банковские вклады. Но все-таки про принцип диверсификации рисков забывать не следует. Не кладем все яйца в одну корзину, иными словами – облигации лучше покупать нескольких разных эмитентов.

Как узнать все про облигации от теории до практики?

Вам может показаться, что для приобретения облигаций нужно обладать какими-то специфическими знаниями в огромном количестве. Это и верно и не верно – одновременно. Если как следует разобраться, то выяснится, что знаний требуется не так уж и много.

Надо сказать, что очень долгое время я предпочитал облигациям обычные банковские вклады. Я, из-за недостатка финансовой грамотности, считал облигации менее выгодными, чем банковские вклады. Думаю, что упустил много возможностей приумножить свои деньги.

Что изменило мою точку зрения? В 2016 году я случайно, блуждая по сети Интернет, натолкнулся на «Школу разумного инвестирования». Одному кандидату экономических наук надоело заниматься финансовыми потоками крупных компаний, где он работал по найму, и он решил заняться собственными финансовыми потоками.

Такое занятие полностью его освободило от необходимости работать по найму, и он немного заскучал. Так родилась идея создать собственную школу разумного инвестирования, чтобы иметь возможность посвятить свой труд любимому делу.

Виталий Кошин (так зовут основателя школы, кандидата экономических наук и частного инвестора), проводит платное обучение, что вполне объяснимо и понятно. Вокруг него сплотилась целая команда тружеников. Однако, как всякий увлеченный своим делом человек, Виталий Владимирович очень много полезной информации предоставляет бесплатно.

В частности, он публикует много полезных статей на блоге школы и проводит бесплатные вебинары по азам инвестирования в ценные бумаги. Если вы думаете, что облигации – это слишком сложно для вашего понимания, то я рекомендую посетить один из его бесплатных вебинаров. Записаться на вебинар можно по ссылке: «Вебинары школы разумного инвестирования»

В этой школе можно найти ответы на вопросы, которые возникают как у абсолютных новичков на рынках ценных бумаг, так и у опытных частных инвесторов. Как настроить торговую программу и как сделать свою первую покупку ценной бумаги, как выбрать брокера для приобретения ценных бумаг и какие бумаги покупать, а какие не следует.

Из обучающего курса школы я узнал, что валютой облигаций нашего государства может быть не только рубль, а, например, всеми узнаваемый доллар. И купоны по таким облигациям МинФина выплачивают в долларах и доходность облигаций, хоть и ниже рублевых, но в разы выше существующих ставок по банковским вкладам в валюте.

В общем, рекомендую познакомиться с этой школой. Обучение в ней дало мне очень сильный толчок в увеличении прибыльности моих инвестиций, а я занимаюсь ценными бумагами с 2009 года. Особенно важным для меня оказалось то обстоятельство, что обучение можно проходить в любом удобном графике и сколь угодно долгое время.

Задавать свои вопросы преподавателям школы можно каждую неделю. По понедельникам присылается на электронную почту расписание скайп-сессий с преподавателями школы. Кроме этого, всегда можно написать в школу письмо с вопросами или с домашним заданием на проверку.

Как я использую облигации и их купоны?

В общем и целом, в собственном инвестировании я использую крайне консервативную стратегию сберегая каждый рубль и каждый доллар своего капитала. Покупая государственные и корпоративные облигации, я сформировал стабильный ежемесячный денежный поток. Поток этот невелик, но стабилен. На купонные выплаты по облигациям я покупаю различные акции, которые кажутся рискованными, но могут принести хорошую прибыль. Если акции приносят убыток, то его восполняют выплаты по облигациям.

Существенная часть моего портфеля государственных облигаций разбавлена корпоративными облигациями российских эмитентов. Хоть купон таких облигаций и подлежит налогообложению, но даже после удержания налога доходность облигаций корпоративных эмитентов часто превышает доходность облигаций государственных выпусков, так как корпоративные бумаги справедливо считаются более рискованными.

В заключении я хочу сказать о том, что банки частенько пользуются отсутствием финансовой грамотности у населения и получая вклады от него – часть от них вкладывают в облигации зарабатывая на разнице в доходности. Что мешает населению самому вкладывать деньги в облигации и получать доходность повыше?

-

недостаток финансовой грамотности;

-

лень обыкновенная.

Я поборол свою лень, рассуждая, что повышение уровня личной финансовой грамотности можно сравнить с получением водительских прав. Нужно один раз отмучаться и отучиться, а затем – можно всю оставшуюся жизнь этим пользоваться.

В 2015 году государство сделало подарок своим труженикам, которые получают белую зарплату. Оно приняло закон об Индивидуальных Инвестиционных Счетах (ИИС) для физических лиц. Открытие такого счета позволяет не только покупать облигации, но и получать налоговый вычет, за деньги, которые вы на этот счет вносите.

Подарок от государства имеет ограничения. Внести на такой счет можно не более 400 000 рублей в год, а значит и от налоговой можно получить не более 52 000 рублей. Но посудите сами:

- 52 000 рублей можно получить из налоговой;

- 36 000 рублей можно получить выплатами по облигациям (примерная доходность 9% от 400 000 р.);

не такая уж и маленькая гарантированная доходность на вложенные деньги получается, не так ли?

Да! Есть еще одно ограничение. Получить деньги с ИИС можно только тогда, когда счет закрывается. Если закрыть счет раньше, чем через три года со дня открытия – полученные налоговые льготы – следует вернуть.

Но купонные выплаты по приобретенным с ИИС облигациям, например, у брокера ВТБ24, приходят на банковский счет и их можно снимать наличными без ограничений. У меня есть накопления в рублях, срок давности которых существенно превышает три года.

Поэтому, в прошлом году я открыл себе такой ИИС и отправил туда 400 000 рублей и купил на эту сумму различных облигаций, а недавно получил от налоговой 52 000 рублей на банковский счет. С начала года, купонные выплаты по облигациям тоже порадовали меня на 20 000 рублей, а к концу года по этим облигациям ожидаю выплат еще около 20 000 рублей.

В общем, не подумайте, что я вас агитирую в свою секту финансовой религии и призываю спасать каждый рубль. Вовсе нет. Я просто хочу, чтобы у желающих поднять уровень личной финансовой грамотности – была такая возможность.

Буду рад вашим мнениям и личному опыту в области облигаций, когда вы поделитесь ими в комментариях к этой статье. Вопросам тоже буду рад и постараюсь найти на них ответы, а может они мне уже известны – задавайте вопросы в комментариях к статье, не стесняйтесь, отвечу всем.

Вот и все на сегодня, дорогие мои читатели.

Читайте также:

Здравствуйте, pessimist .

Благодарю за интересную статью. И несколько вопросов:

1. Почему-то на сайте banki ru мне не удалось найти ни одной еврооблигации от государства или субъектов федерации, хотя слышал про них.

2. С июня максимальную сумму для ИИС увеличили до 1 миллиона. Правда не совсем понятно о налоговом вычете. В некоторых комментариях к изменениям пишут, что сумма на вычет ограничена прежними 52 тысячами. Но из комментариев я не понял, почему сделан такой вывод.

3. На картинке написано, что цена облигаций указана в процентах от номинала, но там она у рублях.

4. Кажется ранее вы писали, что вероятность неплатежа по муниципальным облигациям сопоставима с вероятность неплатежа по государственным. Стало интересно, были ли такие неплатежи и почему так значительно отличаются проценты доходов. Даже среди государственных облигаций большой разброс доходности.

Здравствуйте, уважаемый cefp.

Спасибо за интересные вопросы. Начнем по порядку 🙂

1) Я думаю это происходит потому, что сайт banki.ru еще не освоил посреднические услуги по продаже этих облигаций. На самом деле, еврооблигаций на Московской бирже не так и много. Полный список всегда можно посмотреть на сайте самой бирже вот по этой ссылке: Список российских еврооблигаций торгуемых на Московской бирже

2) Размер взноса на ИИС действительно увеличили до миллиона. При этом вычет на взносы не увеличен, налоговый кодекс еще никто не изменял. Вот комментарии по 123 ФЗ 2017 года Комментарии в прессе

3) Спасибо за поправку. Видно сказалась привычка, по инерции написал, что цена в процентах, как на бирже. Подправлю текст на картинке 🙂

4) По еврооблигациям субъектов Федерации такие преценденты были, например:

Муниципал НижегородОбл-2005-еврооб погашение номинала 03.10.2002 31.03.2005 дефолт

После зафиксированного дефолта, администрации области удалось достичь с представителями кредиторов соглашения о реструктуризации задолженности (1999). В соответствии с планом реструктуризации срок погашения облигаций Нижегородской области переносится на три года (до 2005 г.), а также вводится льготный период по уплате купона. Нижегородская область выплатила 50% купона, который отказалась платить 3.10.99, до 15.12.99. В 2000 и 2001 гг. купоны выплачивались в размере 35% от установленного в проспекте эмиссии размера. В 2002 г. величина купонных выплат составила соответственно 50%, а в 2003-2005 гг. — 100%, этой величины. С апреля 2003 г. началось погашение 5 траншами основной суммы займа и отсроченной части купонных платежей.

Из рублевых отличилась следующая бумага: Муниципальное образование «Клинский район Московской области», облигации процентные документарные на предъявителя, выпуск 25003 пережила пару технических дефолтов и дефолт по купонным выплатам, но все-таки была погашена в 2010 году с небольшим опозданием. Ну вот иностранцы и не очень-то любят муниципальные бумаги — поэтому доходность по ним выше, спрос ниже. Ну это я — так думаю 🙂

Очевидно, что раз преценденты были у субъектов, то они более рискованные, чем ОФЗ, поэтому платят чуть подороже 🙂 Разница в ценах на облигации определена еще и датой их погашения. Чем дальше дата — тем выше риски и ниже доходность.

Спасибо, pessimist, благодаря Вам картина постепенно проясняется. Тут подумал, что из-за комиссий брокеров можно посчитать при каких суммах вложений облигации становятся выгоднее депозитов. На примере с ВТБ24. Комиссия 149 рублей в месяц, когда были сделки. Допустим сравниваем с годовым депозитом. Тогда — покупка облигаций в начале инвестирования и продажа в конце срока. Получается 398 рублей уходит на комиссии. Предположим банковский депозит приносит 6% годовых, а облигации 9%. Тогда разница в ставках 3%. Значит 298 рублей это 3% от суммы вложений. 100 % получается 9933,3 руб. Это не учитывая НДФЛ на доход с облигаций. Правильно я рассуждаю?

Пожалуйста, стараемся 🙂

Ну… При некоторых граничных условиях, которые Вы задаете — можно осуществить такую грубую прикидку.

Сумма начинается от такой, для которой 3% разницы составляют все комиссии брокера. Для ВТБ24 по тарифу «Инвестор Стандарт» эти комиссии составят

При покупке облигаций:

150 рублей плюс 0,0513% от суммы сделки.

При продаже облигаций через год:

150 рублей плюс 0,0513% от суммы сделки.

Итого: 300 рублей плюс 0,1026% от суммы сделки. И все эти «итого» — это три процента от минимальной суммы для инвестиций. Назовем эту минимальную сумму X.

Тогда вырисовывается следующее равенство:

300+(X/100)*0,1026=(X/100)*3

Перенесем все неизвестные в одну часть, а известные — в другую:

300=(X/100)*3-(X/100)*0,1026

300=(3X — 0,1026X)/100

300*100=2,8974X

Отсюда следует, что:

X=30 000 / 2,8974 = 10 354,11 руб.

Это справедливо, при двух допущениях:

1) облигацию продаем по той же цене, по которой покупали

2) облигация с постоянным купоном.

Большая часть наиболее доходных ОФЗ на настоящий момент являются облигациями с переменным купоном. Размер купона снижается вслед за ставкой РУОНИА, а ставка РУОНИА снижается вслед за ключевой.

С этой точки зрения муниципальные облигации более предсказуемы, у них постоянный купон. Но и у них есть свой подводный камешек в виде амортизации. Амортизация — это частичное погашение номинала через определенные промежутки времени.

Поэтому к выбору облигаций в свой портфель нужно подойти очень тщательно. Банковский вклад в этом случае — выбирать проще. Но если инвестировать 1 000 000 рублей — можно прикинуть потенциальную разницу…

3% от миллиона — это 30 000 рублей.

Потеря на комиссиях это

300 + 1026 = 1326 рублей

Остается прибыль:

30 000 — 1 326 = 28 674 рубля, или чистая разница в 2,8674% дохода от вложенной суммы.

Если взять корпоративную банковскую облигацию, например ХКФ то ее можно купить по цене 1010 руб. А выплачивают 130*0,87(учет НДФЛ)=113,1 рубля в год. Доходность такой трехлетней облигации получается 113,1 / 1010 * 100% = 11,198% годовых.

Корпоративные облигации выглядят «вкуснее», но имеют более высокий риск. Если эмитент облигации разорится, то и погашать облигацию будет некому, а значит вкладчик потеряет все свои деньги.

Как-то так 🙂

Денис, здравствуйте.

Статья очень полезная, прямо пособие для начинающих). Рассылка на неё мне не пришла почему-то ?

С сайтом Банки ру познакомилась, всё легко там с Вашей помощью найти. Рулит на сей момент облигация 34010 Белгородской области, хорошая доходность 9,71 и ещё выплаты по купонам будут 9,81? А где узнать постоянный или переменный купон?

Ох, нелёгок путь начинающего инвестора) Придётся в школу записываться). Вот и думаю, изучать все эти тонкости, чтоб так же легко оперировать понятиями, как Вы или довериться по старинке вкладам. Ведь за дополнительную доходность приходится платить своим временем и терпением) Да? 🙂

Буду ещё изучать моменты этой статьи. Спасибо.

Здравствуйте, Людмила!

Как всегда, рад Вашему визиту! Узнать все про понравившуюся облигацию можно на сайте rusbond.ru, потребуется совершенно не обременительная регистрация на этом сайте.

Что касается банковских вкладов, то для некоторых людей — там тоже много труднопостижимых тонкостей 🙂 Особенно сейчас, когда выяснилось, что некоторые банки открывали вклады «по тетрадке», что привело к отказу выплат от АСВ при отзыве лицензии…

Мы тут уже подсчитали, что нужно иметь солидные накопления, дабы почувствовать эту разницу в доходности между облигациями и банковскими вкладами 🙂 Из-за нежелания познавать такие тонкости основной массой населения — ОФЗ-н воспользовались огромным успехом, хоть и доходность у них ниже биржевых 🙂

Добрый вечер.

Ну, по поводу познания тонкостей выбора, так всегда, в любом начинании нужны усилия и хорошо, Денис, что Вы учите всех желающих. Всё же потихоньку они -знания откладывается, но чтоб был навык нужна практика.)

ОФЗ тоже не так просты, тоже нужно разобраться со сроками погашения, с купонными выплатами. Ведь так? И все же приличный срок выходит до 3-5 лет.

По поводу объемов инвестирования да, верно, не с небольшими накоплениями и не стоит начинать вкладывать в бумаги. С другой стороны может как раз с малых сумм и стоит начать для приобретения опыта так сказать. Да, ведь ? 🙂

Доброе время суток, Людмила!

Немного выше мы попробовали подсчитать сколько нужно вкладывать деньги в бумаги, чтобы это было выгоднее, чем в банк на вклад. Получается, что для 11 000 рублей нет разницы, потому что всю прибыль от бумаг съедают комиссии брокера. Но если откладывать 20 000 рублей, то уже чувствуется выгода вложений в государственные бумаги.

Я начинал свое знакомство с фондовым рынком с 5 000 рублей 🙂 Я, правда, тогда не облигации купил, а акции, но стартовая сумма у меня была именно такой 🙂

Вся информация по облигациям России есть на сайте

http://www.rusbonds.ru/

чтобы посмотреть купонные доходя надо зарегистрироваться. Сам периодически им пользуюсь.

Не удивлюсь, если banki.ru берут информацию от туда.

Привет, Денис!

Вот читаю твою очередную статью и понимаю, что жаль, что не живу в России — у Вас есть столько интересных возможностей вкладывания денег!

И я вот подумал: "А нет ли у тебя желания разобраться с инвестированием в Беларуси, чтобы подсказать такому, как я и другим жителям моей страны по вариантам вкладывания своих денег?" Так скажем, хотя бы номинальная информация, что возможно и куда смотреть в сети. 🙂

Здравствуй, Максим!

Рад приветствовать тебя в гостях у себя на блоге!

Что касается твоих сожалений — они напрасны 🙂 Услуги российских брокеров доступны и для граждан других стран 🙂 Да и вообще, думаю, что в Беларуси свои возможности есть для инвестирования.

Желание есть! Но в этом случае оно не совсем совпадает с моими возможностями. Обычно, я пишу о том, чего сам попробовал. А у меня средств на все пробы тут в России катастрофически не хватает — идей больше, чем денег 🙂

Ну и есть в Беларуси государственные облигации, вот ссылка на биржу Беларуси:

Список ценных бумаг биржи Беларуси

Думаю, что в первую очередь следует тебе по этому сайту полазить, если есть чего вкладывать 🙂

Вот еще из новостей, вроде даже в долларах 🙂 Пресс релиз «КРАТКОСРОЧНЫЕ ОБЛИГАЦИИ НАЦИОНАЛЬНОГО БАНКА РЕСПУБЛИКИ БЕЛАРУСЬ»

Благодарю, уважаемый друг!

Обязательно полажу по этому сайту — потребность в этом есть, но вот такого грамотного как ты человека, который бы мог подсказать по поводу инвестиций в РБ нету…

Будем разбираться самостоятельно. 😉

Желаю тебе удачи! Особенно интересны долларовые инструменты, вроде и доходность у них подходящая 🙂

На сайте биржи всегда есть список брокеров, допущенных к торгам. Надо найти брокера и мучать его дурацкими вопросами почитав на его сайте условия обслуживания 🙂

Денис,

поздравляю с Днём рождения!

Желаю всяческих успехов в делах, удачи в авантюрах и крепкого здоровья по жизни!

И пусть всё следует согласно планам. Это не обязательно, но очень приятно)

Анди, приветы!

Спасибо большое, за поздравления и пожелания! Буду стараться следовать твоим пожеланиям!

Уверен, что все получится и все будет хорошо!

Денис, здравствуйте! Слышали что-нибудь об инвестировании в Questra World? Если да, то что можете рассказать об этом?

Здравствуйте, Татьяна!

Ничего о том, что Вы спрашиваете — не слышал. Более того, Лисам Алисам и Котам Базилио я не уделяю должного внимания 🙂

Спасибо) если не слышали, почему такая характеристика? (лиса и кот😁)

Знакомство с вашим блогом (и вами — в одностороннем порядке) произошло давно. Читать вас интересно и мнение ваше однозначно заслуживает внимания) моего 100%))

Скопировал название и вбил в Яндекс, этого было более, чем достаточно, чтобы вспомнить про лису и кота.

Спасибо за интерес к моему блогу! Правда, я давно ничего не писал свеженького… Инвестиции стали занимать очень много времени 🙂 Сейчас занялся обустройством финансового фундамента, а это и есть самая времязатратная часть процесса 🙂

Зашла просто так без повода, без целей, без претензий, без благодарностей, всего лишь сказать: Доброго утра и хорошего кофе

Здравствуйте, Людмила! Приходите еще, даже если будут мешать поводья, цели, претензии или благодарности 🙂

Шел седьмой час доброго утра, а полезный лимит по кофе был уже исчерпан. Может, все-таки, пойти навредничать организму, чтобы пожелание в холостую не пропадало?

ничего подобного, утро начинается в 6 утра и заканчивается в 12! :)) Так что до его окончания ещё 10 минут есть)

Ну Вы же знаете? У нас в России — когда встал, тогда и утро!

Заменил кофе на обед. Тоже ничего…

Денис, приветствую!

Решил перечитать статью ещё раз. Опять же, понял не много, но сложить удалось 😀

На счёт: 400к

Возврат: 52к + 20к + 20к = 92к

Профит за первый год (если верно понял предыдущий пункт): 23%

Ну и какой банковский вклад такое выдаст? Если только отдельные банки, на крупные суммы (миллионы, или даже десятки миллионов), да и то лишь в кризисное время, когда люди бегут скупать доллары, снимая со счетов накопленные рубли.

Плохо, что разобраться в этом сложно. Фиг знает, откуда подступиться и в какую сторону копать. Да ещё и государство всё делает для того, чтобы как можно сильнее усложнить подобные изыскания.

Здравствуй, дорогой Анди!

Извини, что долго не мог ответить — погрузился целиком в домашние хлопоты.

Несколько не согласен с тобой, что государство все усложняет. Я бы сказал наоборот. Государство сделало подарок для своих трудящихся граждан.

К сожалению, низкий уровень финансовой грамотности именно этих слоев населения — не всем дает возможность воспользоваться этим подарком.

Я — на голом альтруизме привлекаю к этому подарку своих друзей. Руковожу их действиями, разжевываю непонятки, которых возникает очень много. Приятно, что среди них уже есть получившие 52 000 рублей из налоговой и тоненькую струйку денежного потока на банковский счет. Есть и те, кому только предстоит оформление вычета. Кто-то уже перестал задавать вопросы, а с кем-то телефонные беседы иногда длятся около двух часов 🙂

Более того, этот подарок (ИИС) можно использовать таким образом, чтобы получать ежегодные 20% безрисковой доходности.

Возможно, ты еще не читал прокламацию Центробанка по части использования ИИС, вот ссылочка на официальный сайт. Может, тебе станет чуть более понятна эта тема: http://www.cbr.ru/statichtml/file/44020/pres_sep_2817.pdf

P.S. Очень рад видеть тебя в гостях на своем блоге.

Здравствуйте, Денис!

Прежде всего хочу поблагодарить за ресурс, очень много информации можно почерпнуть, спасибо, что делитесь опытом.

Я начинающий инвестор, открыл ИИС в ВТБ (и жену заставил), подключил Quick, нацелился на покупку ОФЗ 26220 для получения купона 13.12.2017. Но после детального расчета вопросы остались. При продаже после реестра по той же цене (что далеко не факт) прибыль составит около 100р. В итоге не считая вычета, по брокерскому счету прибыль получается околонулевой.

1. Значит ли это, что без маржи, т.е. на свои не достичь таких показателей

2. Где посмотреть маржинальный список бумах, под который брокер даст кредит.

3. Как выбирать бонды для купонной доходности, как её использовать и где посмотреть список.

Заранее спасибо.

Доброе время суток, Сергей!

Большое спасибо за Ваш отзыв, приятно узнавать, что твой труд полезен.

1. По маржинальнам бумагам отправил Вам письмо на адрес, который Вы указали при комментировании. Сначала нужно научиться работать без маржинального кредитования, оно таит в себе не только потенциально большие прибыли, но и потенциально большие убытки.

2. Список бумаг всегда можно посмотреть здесь: https://olb.ru/services/stock/margins/

3. Бонды для купонной доходности следует выбирать высоконадежные (лучше государственные). Нужно понимать, что в случае дефолта эмитента пропадают не только проценты, но и все вложенные деньги. На почту я Вам отправил список маржируемых облигаций федерального займа — лучше выбирать бумаги из него.

Для того, чтобы дать Вам добрый совет — мне нужно понимать какие цели Вы преследуете открыв ИИС, какое отношение у Вас к риску и к ликвидности вложенных денег. Также, нужно понимать есть ли у Вас возможность ежегодно инвестировать на ИИС по 400 000 рублей и хватает ли уплаченных налогов для получения налогового вычета на взносы.

ВТБ не самый дешевый брокер … Если хочется с мелочишкой побаловаться — советую выбрать другого … Хотя не все плюшки ВТБ по купонам доступны….

После истории с ИК «Энергокапитал» — самого дешевого, наверное, уже не хочется… Можно ведь так и всю мелочишку потерять в погоне за низкими комиссиями.

А кого посоветуете, если что? Давайте на него посмотрим пристально 🙂

Я не советчик.. А что стало с бумагами у брокера, чей у них был депозитарий?

Депозитарий был у них свой собственный. Но некий сотрудник брокера совершил уголовное преступление и все бумаги клиентов были заложены по РЕПО и изъяты кредитором.

По факту клиенты остались без денег и без бумаг. Поэтому Александр Сергеевич Пушкин вспоминается: "Не гонялся бы ты, поп, за дешевизной…"

Так существенных средств я и не предлагаю вносить, риски есть всегда….

Риски следует контролировать. Если рисковать несущественными средствами, то потенциальная биржевая доходность слишком низка, чтобы в этом риске был какой-либо смысл, кроме получения опыта.

А опыт лучше получать там, где есть целесообразность размещать и существенные средства. Если сравнить ФИНАМ, БКС и ВТБ24 — то ВТБ24 более гуманен в оплате за обслуживание.

Как проконтролировать такой риск — твой брокер — очередной хайзенберг (ну как было в якутском филиале ВТБ-24 ) и аккуратненько сольет твои активы?

Я не знаком с историей якутского филиала ВТБ24. В любом случае, т.к. ВТБ24 жив, то незаконно слитые активы клиентам восстановит суд.

Опыт у брокера с 200 рублями ежемесячной платы и скажем, 100 чем то отличается?

Иногда — отличия кардинальны, иногда не очень. У каждого брокера «свои погремушки» с взиманием комиссий, удержанием налогов, выводом средств, выплатой дохода. Также, у каждого брокера есть универсальные торговые платформы а-ля QUIK, а также собственные уникальные программные наработки.

Также играет число ближайших офисов брокера к месту проживания. Когда офис один — это полная беда.

1. Подскажите пожалуйста, считается ли погашение обычной продажей, берется ли за это комиссия (в частности у ВТБ). Например сейчас ОФЗ 25081 торгуется ниже номинала 99,82, а в 31.01 гарантированно будет 100 + купоны.

2. Правильно ли я понимаю, что при отсутствии позиции покупать надо по любой цене (ну почти), потому как каждый день добавляется НКД и позже покупка будет менее выгодна. Очень большие спреды по бумагам, вчера бился за первую строчку в стакане и исполнилось 9 лотов из 254 :-(. Выгодной цены не дождешься.

3. Как считается доходность по ОФЗ 29… ПК? Как изменятся купоны в будущем? Стремно покупать сейчас за 115, а потом получить шляпу прямо в следующем купоне.

Извините, что сумбурно…

Погашение не считается продажей, также как и выплата купонов. Комиссия за это не берется, но в случае получения прибыли с ОФЗ 25081 будет удержан НДФЛ. Деньги от погашения бумаг, приобретенных на ИИС поступают обратно на ИИС.

Когда спрэд большой — можно ставить цену поближе к ценам продажи, тогда ждать придется меньше. НКД, обычно, добавляется ежесуточно. Но есть и другие базисы расчета. В любом случае, мысль Ваша про «по любой цене» в корне не верна. Каждую сделку нужно считать. И определять, что выгоднее — ждать или покупать. На низколиквидных инструментах только терпение и расчеты могут спасти от убытков.

Доходность считается по известному купону. В будущем ставка по купону будет снижаться. Спрогнозировать размер купона можно сложив значения ставки РУОНИА в Excel за последние шесть месяцев. Значения ставки можно посмотреть на сайте ЦБ РФ. В принципе, она коррелируется с ключевой ставкой, которую планируют понижать до 6-7 процентов.

Подскажите пожалуйста, как правильно оформить иис, что бы не переплотить, не набрать лишних услуг и не мотатся в офис через день.

Спасибо.

Здравствуйте, уважаемый Сергей 55!

В офис помотаться придется в любом случае. Для начала нужно выбрать брокера для открытия ИИС. Брокеров много всяческих разных, но в наше неспокойное время список надежных не так уж и широк.

Я, как человек очень осторожный, выбирал бы между ВТБ и Сбербанком. Причем, Сбербанк — дороже, чем ВТБ, но самое важное — чтобы офис брокера располагался или недалеко от места проживания или работы.

Какие брокеры находятся в шаговой доступности от места работы или проживания для Вас?

ВТБ мне, а жене сбер

Уважаемый Сергей 55, а кто из Вас будет старшим «по денежкам»?

Если Вы — то следует подобрать подходящий офис ВТБ на сайте инвестиционного департамента, который занимается инвестиционным обслуживанием.

Ссылка на список офисов ВТБ на официальном сайте: Офисы ВТБ с брокерским обслуживанием

Прежде, чем выбирать офис не забудьте правильно поставить свой регион вверху сайта.

В первый визит следует открыть комплексное дистанционное обслуживание с пакетом базовый для физических лиц. К этому пакету полагается бесплатная неименная карта мгновенной выдачи.

Тариф для индивидуального инвестиционного счета следует выбрать «Инвестор стандарт».

После оформления документов, дома следует сгенерировать сертификат для ЭЦП (электронно-цифровой подписи) и ключи для торговой системы QUIK. В следующий визит в офис банка — сертификат и ключи нужно попросить распечатать и подписать, без этого они работать не будут.

По Сбербанку сориентировать Вас не смогу, не пользуюсь его услугами вообще.

Я все планирую разбогатеть, а потом заняться инвестированием, ставлю ваш блог в закладки буду потихоньку изучать это дело. Помню отец держал облигации в далеком СССР, потом я о них ничего не слышал.

Добрый день, Денис!

Хотел бы задать вопрос по ИИС: Я правильно понимаю, что как только счёт был открыт (400 т. р), то налоговая в следующем после открытия ИИС году в любом случае платит 52 т. р на карту? Плюс ещё инвестиционный доход дважды в год?

Вопрос связан с тем, что в прошлом году я погасил ипотеку, но поскольку положенных 260 т. р ещё не выбрал, продолжаю их получать из налоговой.

Спасибо за пояснения.

Здравствуйте, уважаемый Евгений736!

Боюсь, что на счет ИИС Вы не все понимаете правильно. Давайте по-порядку, чтобы не осталось неясностей:

— если Вы открыли ИИС, то это еще ничего не значит;

— если на открытый ИИС Вы внесли денежные средства в размере до 400 000 рублей, то Вы получаете право (но не обязанность) оформить налоговый вычет на внесенную сумму из налогов, уплаченных в этом году по ставке 13%;

— оформление налогового вычета производится по окончании налогового периода, то есть после окончания календарного года когда были внесены денежные средства.

Все это никак не связано с возможностью получения инвестиционного дохода. То есть, доход отдельно — вычеты отдельно. Надо понимать, что если право на вычет не оформить в течение трех лет, то оно теряется.

Налоговая платит деньги после того как:

— Вы заполнили декларацию по форме 3-НДФЛ и приложили к ней документы, подтверждающие право на вычет;

— Инспекция провела в течение трех месяцев камеральную проверку представленной декларации и документов и подтвердила право на вычет;

— После подтверждения права на вычет пишется заявление на получение денег и казначейству дается 30 календарных дней на осуществление выплаты.

Оформить все это особых сложностей не составляет после регистрации личного кабинета на портале налоговой службы. В любой ИФНС пишется заявление по установленной форме и через пару недель Вам открывают доступ в личный кабинет с помощью логина и пароля. После получения доступа — оформление 3-НДФЛ ее заполнение и предоставление отсканированных копий документов позволяют все сделать дистанционно не посещая инспекцию.

Право на вычет за взносы на ИИС не переносится на следующий год, как это допускается в случае с вычетом на приобретение первой жилой недвижимости. А это значит, что пока Вы не выберете вычет по недвижимости — Вам нет смысла вносить деньги на индивидуальный инвестиционный счет в расчете на получение налогового вычета на взносы, потому что вычет Вы получить не сможете.

Иными словами — из налоговой можно вернуть только те деньги, которые Вы ей заплатили с дохода по ставке 13%.

У индивидуального инвестиционного счета есть иной тип льготы — это освобождение от налогов полученной прибыли. Кто-то считает этот вариант более интересным, особенно те, кто не могут получить вычет ввиду отсутствия официального места работы или налогов уплаченных по ставке 13%. Лично я пользуюсь получением вычетов, так как мне это выгоднее.

Да, это всё в общем понятно, эту процедуру я проделываю ежегодно.

Вопрос и был в том, что уплаченный работодателем НДФЛ мне налоговая и так возвращает за купленную квартиру.

Т.е. мне было бы логично получить вычет на полученный от ИИС доход.

Ещё вопрос — сколько в среднем на этом можно заработать? Есть какая-то усреднённая статистика?

Здравствуйте, уважаемый Евгений736!

Если налоговая — возвращает, а не вернула — значит у Вас не хватает уплаченного налога на полный возврат, значит и на ИИС не остается.

Вычет на полученный от ИИС доход — это что-то странное… Если Вы на ИИС получаете доход — то с Вас не берут налоги до самого закрытия счета. При закрытии счета, если Вы не получали вычетов за взносы на ИИС из налоговой — Вам так деньги брокер и выдает без удержания налога. А если вычеты Вы уже получали — то удерживают налог и вычет на него уже не положен. Брокер при закрытии счета справочку из налоговой потребует.

Что касается статистики, то в прошлом году мне удалось получить 13% из налоговой и 7% дохода по ОФЗ. То есть, 20% годовых на внесенные на ИИС 400 000 рублей. Купленные на обычный брокерский счет акции подросли примерно на 24%, но также как они подросли — они могут и упасть в цене 🙂

Понятно, спасибо!

Видимо, это всё-таки не совсем мой инструмент вложений.

Добрый день, уважаемый Денис!

Мы открыли счет в ВТБ, планируем в скором времени заведение денег и покупку ОФЗ на всю сумму.

Где-то в комментариях я читала, что оплата депозитария будет ниже, если купить хотя бы один лот облигаций ВТБ, и, если не ошибаюсь, скидка будет предоставлена в следующем месяце, то есть лот облигаций ВТБ лучше купить на месяц раньше, чем приобретение основных ОФЗ.

Вижу сейчас в обращении облигации Б-1-5 и Б-1-6. Доходность по облигациям 0%, Размер купона, — 0,01% годовых (rusbonds), торгуются обе бумаги на сегодняшний день выше номинала.

У меня такой вопрос: а зачем вообще кому-то давать в долг ВТБ деньги на год с нулевой прибылью?

Видимо, я что-то не понимаю. Буду благодарна за пояснение!

Здравствуйте, уважаемая Олеся!

Про лот акций ВТБ — сущая правда. А вот смысла покупать сначала лот ВТБ, а потом ОФЗ — нет никакого. Если Вы купите лот ВТБ и ОФЗ сразу, то заплатите 150 рублей за текущий месяц. А если в этом месяце купите лот ВТБ, то заплатите 150 рублей в этом месяце, а в следующем, когда купите ОФЗ заплатите еще 105 рублей.

Судя по всему Вы наблюдаете однодневные облигации ВТБ. Я с ними не разбирался, но суть в том, что они размещаются с дисконтом, а гасятся по номиналу.

Удачи и профита!

Денис, большое спасибо за оперативный ответ!

Правда, других облигаций ВТБ сейчас обращении я не вижу.

Видимо, их нет.

Олеся, всегда — пожалуйста!

Почему не видите? Например, вот одна https://www.moex.com/ru/issue.aspx?board=EQOB&code=RU000A0JV3Q3

Удачи и профита!

Денис, помогите еще, пожалуйста, разобраться с таким вопросом.

Считаю доходность различных ОФЗ, находящихся в обращении, и сравниваю свои значения (расчеты с учетом комиссий) со значением доходности в Квик, а также расчетом на сайте Банки ру.

С Квик все более-менее сходится, моя доходность чуть ниже, т. к. я учитываю комиссии.

А вот смотрю расчет на Банки ру, вот тут мне не совсем понятно. Ставлю сумму инвестиций 400 тыс, на диаграмме получаю значения "мой доход" и "доход с иис", вот эти значения никак не бьются с моими расчетами. Пример:

ОФЗ 24019: http://www.banki.ru/investment/bonds/RU000A0JX0J2/

Мои расчеты:

Дата погашения 16.10.2019

Ближ купон 17.10.2018

Дней до погашения 464, длительность купона 182, всего 3 выплаты

Размер купона 38,59, Весь купон доход к погашению 115,77

Цена покупки сегодня около 1008,5, номинал 1000, НКД 17,60

При покупке на сумму 400 000 р у меня получается:

комиссии брокера+биржи 206,94 р, депозитарий 150 р,

Итого затраты 410 796,94 руб,

Прибыль 35 511,06,

Доходность 6,80%

По моим расчетам по данной ОФЗ прибыль 35 511р, по расчету на Банки ру — 27 600 руб.

Смотрела по другим ОФЗ — тоже не сходится.

Заранее благодарю!

Уважаемая Олеся!

Все нюансы и различные подходы к расчету доходности мы с уважаемым gravicap‘ой обсуждали на форуме.

Может, Вам не попадалась на глаза эта тема: Субфедеральные облигации

Там даже файлики в Excel выложены для расчетов доходности с различным подходом 🙂

Удачи и профита!

Денис,

спасибо огромное, буду разбираться!

Олеся, всегда — пожалуйста!

Останутся вопросы — задавайте, будем вместе разбираться с ними 🙂

Удачи и профита!

Хотела бы получать инфу по материалам. Очень для меня познавательно

А это выгоднее, чем вкладываться в недвижимость какую-либо? Мне кажется с облигациями больше рисков, хотя я не эксперт. Просто как то страхово.

Вы можете купить недвижимость на 10 000 рублей? Нет, не можете. А облигации — можете.

Недвижимость бывает разная и облигации бывают разные, поэтому корректное сравнение рисков здесь, в принципе, невозможно.

За недвижимость нужно платить коммунальные услуги, а за облигации не нужно. Деньги из хороших облигаций можно вывести за пару дней, а из недвижимости — очень долго…

Выгоднее — иметь в своей собственности и то, и другое 🙂

Удачи и профита!

Приветствую!

Всё же интересно наблюдать, как меняется мнение. Изначально негативный настрой в сторону ИИС (из-за невозможности снимать деньги 3 года) сменился на оптимистичный и начал приносить деньги.

Вот теперь и я дошёл до подобных мыслей. Говорят, лучше поздно, чем никогда… Но сейчас ощущение, что намечается нечто глобальное. И риск, сдаётся мне, довольно велик. И тут дилемма два возникает: попробовать и пожалеть, либо не пробовать — и жалеть, жалеть, жалеть

Анди, приветы!

Все меняется… Мне уже лень пополнять ИИС, хотя с даты его открытия прошло почти 5 лет.

Нечто глобальное уже 13 лет намечается… А жить, как-то нужно. С одной точки зрения — упущенная прибыль, хуже убытка. Поэтому, лучше попробовать, чтобы потом не жалеть об этом. С другой стороны — нужно здраво оценивать риск с точки зрения допустимости для себя или — недопустимости. Если реализация риска недопустима, то лучше не пробовать.

Удачи и профита!

К сожалению, я только на этой неделе узнал, что главная фишка ИИС не в том, чтобы вносить 400к, а в возможности использования счёта по назначению и после 3ёх лет. До этого как-то лениво было внимательно прочесть основы. А зря. В итоге, слил кучу времени впустую Возможности надо не только увидеть, но и приложить усилия чтобы понять суть. Ну да ладно, чего теперь говорить.

Возможности надо не только увидеть, но и приложить усилия чтобы понять суть. Ну да ладно, чего теперь говорить.

Относительно реализации риска моя позиция известна. Да, я тот, что не побоялся крипты) При оценке возможностей стараюсь смотреть со всех сторон. В частности, сейчас у меня есть такая цепочка рассуждений: чтобы полностью отстранится от рисков этой страны, надо полностью исключить возможности влияния нашего государства на манипулирования моей денежной массой. Сделать это можно лишь исключив предоставляемые инструменты полностью. А тут не только ИИС, но и отечественные брокеры, и банковские вклады.

После революции иностранные инвесторы, насколько мне известно, полностью потеряли вложения. На долю населения тоже пришлось не мало, денежные реформы знатно подкосили благосостояние населения: 22ой+ годы, 47ой, 61ый, а затем 91ый и контрольный 93ий. Ах, да, ещё и дефолт 98го.

Для качественной оценки прошлых реформ мне не хватает знаний позиций СССР/России в мировой экономике. Посему, не вижу разительных различий в рисках по ИИС, акциям/облигациям и депозитам. Если будет принято решение изъять денежную массу со счетов населения, это будет сделано в любом случае, и простые граждане ничегошеньки не смогут этому противопоставить. Это как Сбер: в маркетинговых документах летоисчисление организации начинается с 1841 года, но как только речь заходит о полной компенсации сгоревших вкладов девяностых, так это сразу и не они, и вообще, организация была другая.

ЗЫ: ни в какую уведомления не ходят 🙁

Тут, как-то все неоднозначно… Все чаще звучат информационные голоса со стороны организаторов этого дела, что, мол, задача выполнена, частный инвестор привлечен, нужно вычет на взносы отменять…

С другой стороны, звучат голоса, что наоборот, вычет нужно увеличить…

А может, приходят, но их в спам отправляет твой почтовик? Мне на почту — приходят, хотя, конечно, админ — не показатель 🙂

Удачи и профита!