Как я и обещал в предыдущей статье, пробегусь с пояснениями по спецификации фьючерсного контракта на аффинированное золото в слитках.

Начнем сверху слева и по порядку.

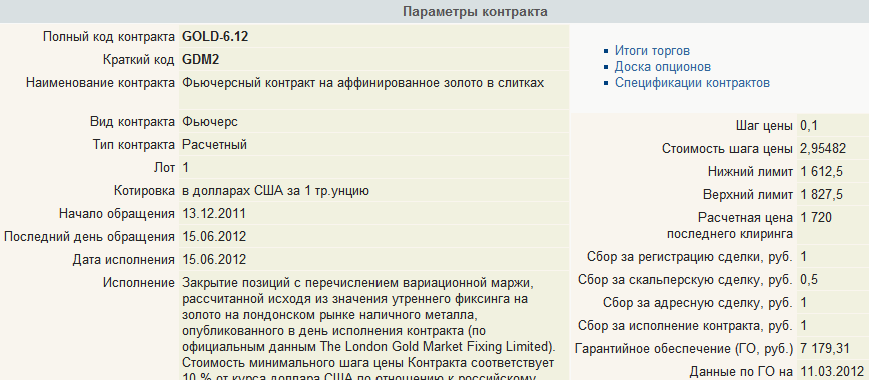

Полный код контракта

GOLD-6.12 — перевод слова gold с английского языка вы, наверное, знаете и сами, а цифры обозначают срок окончания контракта. 6 — июнь месяц, 12 — 2012 год.

Краткий код контракта

GDM2 — это кодовое обозначение данного инструмента на данной торговой площадке.

Наименование контракта

Фьючерсный контракт на аффинированное золото в слитках — фьючерсный — означает, что контракт предполагается выполнить в будущем;

аффинированное — значит прошедшее аффинаж, комплекс технологических мероприятий, направленный на получение благородного металла заданной высочайшей химической чистоты. Согласно стандарту Good Delivery аффинированное золото в слитке (вес одного слитка около 12,5 кг) должно содержать не менее 995 частей чистого золота из 1000 частей слитка.

Вид контракта

Расчетный — тут придется пару слов сказать о расчетном и поставочном фьючерсах.

Физический смысл поставочного фьючерсного контракта следующий: покупатель фьючерса принимает на себя обязательство купить 15 июня 2012 года по цене зафиксированной в момент покупки золото в объеме одной тройской унции (это 31,1034768 грамма), а продавец фьючерса обязуется покупателю это золото продать.

Естественно, что рыночную цену золота в будущем точно угадать невозможно. Рынок постоянно лихорадит от событий в мировой экономике. То золото дорожает, то дешевеет.

Если покупатель фьючерса заключил контракт по цене 1700 долларов за одну тройскую унцию золота, то 15 июня 2012 года он обязан произвести покупку одной тройской унции золота не взирая на рыночную цену. А рыночная цена может оказаться как выше, чем 1700 долларов, так и ниже.

Допустим, что на момент исполнения фьючерса рыночная цена оказалась выше, скажем, 1800 долларов. Тогда покупатель может купить одну унцию по контракту за 1700 долларов и тут же ее продать по биржевой цене. Тогда покупатель получит прибыль — 100 долларов. А продавец ? А продавец получит убыток, потому как мог бы тройскую унцию золота продать на бирже за 1800 долларов, но обязан продать ее по контракту за 1700 долларов. И убыток продавца составит тоже 100 долларов.

Ну а если биржевая цена оказалась ниже, скажем 1600 долларов, тогда убыток получит покупатель, а прибыль — продавец.

А зачем золото туда-сюда покупать-продавать, если каждый участник сделки не хочет владеть золотом, а хочет получить деньги ? Вот для этого случая на срочном рынке и действуют расчетные фьючерсные контракты.

Такие контракты предполагают, что покупатель фьючерса при исполнения контракта — сразу продает золото на бирже и от этого получает прибыль или убыток. А продавец такого контракта при его исполнении должен золото отдать и тут же купить его на бирже, а значит доплатить убыток или сэкономить прибыль. Тогда прибыль покупателя возникает из убытка продавца и наоборот.

Вот как звучит академическое определение расчетного фьючерса:Расчетный фьючерсный контракт – это стандартный контракт купли/продажи определенного количества базового актива, заключающийся на бирже, в соответствии с которым стороны обязуются на определенную дату в будущем выплатить разницу между ценой, оговоренной в контракте, и рыночной ценой актива, являющегося предметом фьючерсного контракта на дату расчетов. Исполнение фьючерсных контрактов гарантируется биржей.

То есть, получается своеобразный тотализатор — физическое золото не покупается, а просто делаются ставки на его цену.

Лот 1

Контракты, впрочем также как и акции, торгуются на бирже лотами (пачками). Цифра напротив слова Лот означает количество контрактов (фьючерсов) в пачке. В данном случае пачка состоит всего из одного контракта, то есть одной штуки.

Начало обращения, последний день обращения и дата исполнения

Здесь комментарии, наверное, излишни. Обращение — это даты, когда этим фьючерсом можно торговать на бирже. Исполнение — это дата производства окончательных расчетов между продавцом и покупателем.

Переходим к правой колонке параметров фьючерсного контракта.

Описание трех гиперссылок я опускаю в данной статье, про опционы напишу как-нибудь позже. Вообще-то силами РТС было выпущено замечательное пособие по торговле опционами и фьючерсами, скачать бесплатно можно здесь.

Шаг цены — 0,1

Шаг цены — это минимальное значение изменения цены на торгах. 0,1 — это значение шага цены в долларах, можно сказать, что шаг цены 10 центов. Если в очереди стоит заявка на покупку контракта по цене 1701 доллар, то для того, чтобы при покупке занять первое место в очереди нужно дать заявку с ценой покупки выше 1701 доллара на 10 центов, то есть — куплю по 1701,10.

Стоимость шага цены 2,95482

Это зафиксированная биржевая цена доллара в пересчете на рубли и отнесенная к размеру шага цены. Иными словами — цена фигурирует в долларах, а расчеты ведутся в рублях. 2,95482 рубля — это стоимость 10 центов зафиксированная для расчетов на текущую торговую сессию.

Нижний лимит 1612,5

Это цена, при достижении которой торги будут остановлены. Это связано с обеспечением выполнения условий по заключенным контрактам, и снижения спекулятивного влияния на колебания рыночной цены по инструменту.

Верхний лимит 1827,5

Это цена, при достижении которой торги будут остановлены. Это связано с обеспечением выполнения условий по заключенным контрактам, и снижения спекулятивного влияния на колебания рыночной цены по инструменту.

Расчетная цена последнего клиринга

Для того, чтобы гарантировать возможность выполнения обязательств по контракту существует клиринговая палата. Она блокирует на счетах участников контракта (покупателя и продавца) сумму в размере 10% от стоимости контракта, так называемое гарантийное обеспечение. Для того, чтобы убытки не превысили размер гарантийного обеспечения и не привели к неисполнению контракта одной из сторон взаиморасчеты между продавцом и покупателем производятся в конце каждой торговой сессии.

Грубо говоря, эти расчеты, учитывающие изменения котировочной цены фьючерса, и называются — клирингом. Таким образом, процесс ежедневного клиринга равноценен замене фьючерса на новый, в котором цена покупки контракта соответствует текущей биржевой цене.

Пример:

Покупатель купил у продавца фьючерс за 1700 долларов. До наступления дневного клиринга биржевая фьючерса цена изменялась и на момент клиринга составила 1690 долларов. В процессе клиринга со счета покупателя списывается 10 долларов и зачисляется на счет продавца. После этого покупатель и продавец несут соответствующие обязательства по фьючерсу с ценой 1690 долларов. Списанные и перечисленные 10 долларов называются вариационной маржой.

Расчетная цена последнего клиринга — по сути является фиксацией биржевой цены на момент окончания предыдущей торговой сессии.

Сбор за регистрацию сделки — 1 рубль

Кто платит этот сбор ? А его платят и покупатель и продавец, это и есть комиссия биржи (а еще есть комиссия брокера) за сделку.

Сбор за скальперскую сделку — 50 копеек

Сделки, приводящие к открытию и закрытию позиции по фьючерсу в течение одного Торгового дня. Иными словами купил сегодня и продал сегодня — комиссия биржи 50 копеек за фьючерс, а купил сегодня и не продал сегодня комиссия биржи 1 рубль.

Сбор за адресную сделку — 1 рубль

Адресная биржевая заявка — заявка на сделку с указанием контрагента, с которым планируется заключение сделки. Если от контрагента поступает встречная заявка, то такая сделка заключается и участники сделки получают в тикете сделки информацию о том, что контрагентом по сделке выступает не биржа, а другой контрагент. Как правило такие сделки заключаются в режиме переговорных сделок.

Такие сделки доступны только брокерам, поэтому нас с вами эта комиссия мало интересует.

Сбор за исполнение контракта — 1 рубль

От обязательств по контракту можно избавиться в любой момент торговой сессии, закрыв позицию по биржевой цене на фьючерсные контракты. При этом клиринг (взаиморасчеты) осуществляется исходя из биржевой цены на фьючерсные контракты.

Разница между закрытием позиции и исполнением фьючерса в том, что при исполнении фьючерса клиринг осуществляется исходя из цены утреннего фиксинга на физическое золото на лондонском рынке наличного металла, опубликованного в день исполнения контракта по официальным данным The London Gold Market Fixing Limited.

Гарантийное обеспечение (ГО) — 7 179,31 рублей

Выше, я уже упоминал о вариационной марже, начисляемой или списываемой со счета участника фьючерсного контракта по результатам ежедневного клиринга.

Гарантийное обеспечение служит залогом для выплаты вариационной маржи в том случае, когда на счету участника не остается свободных средств. Его размер принят с учетом нижнего и верхнего лимита цены на фьючерсы (см. выше про лимиты), а также с учетом возможного колебания курса доллара. То есть, если изменение цены достигнет лимита, то торги будут остановлены и гарантийного обеспечения в любом случае хватит на выплату вариационной маржи и комиссий.

Гарантийное обеспечение — это по сути минимально необходимая сумма для заключения фьючерсного контракта. Говоря простым языком, сумма денег на счету, необходимая для покупки или продажи фьючерса на золото — это гарантийное обеспечение плюс 1 рубль комиссии.

Вот и подошли к концу все параметры фьючерса на золото, которые планировалось рассмотреть подробно в этой статье.

Читайте также:

спасибо.Это огромная поддержка для начинающих, т. к как я

Пожалуйста ! Приходите еще 🙂 Спрашивайте.

Продаю и покупаю фьючерс в один день -получается окончательный цикл . Почему вариационная маржа колеблется и на следующий день ?

Все дело в том, что фиксация вариационной маржи происходит два раза в сутки. Это с 14 00 до 14 03 закрывается вечерняя сессия и с 18 45 до 19 00 закрывается дневная сессия. Когда Вы продаете и покупаете фьючерс в один день, после 18 45 — то Вы действительно производите окончательный цикл, но в долларах. Цена доллара постоянно меняется, поэтому до 14 00 следующего дня можно наблюдать небольшие колебания вариационной маржи, пересчитанной в рублях. Изменения маржи во время фиксации связаны с удержанием комиссии биржи, а потом и комиссии брокера.

Автору респект ! Толково объясняет — действительно полезного много нашел здесь !

За респект — спасибо. Приходите еще 🙂 Задавайте вопросы — поищем ответы.

Личное сообщение ……….

Ну раз оно личное, я изъял его из комментариев. Отвечу в почту 🙂

«От обязательств по контракту можно избавиться в любой момент торговой сессии, закрыв позицию по биржевой цене на фьючерсные контракты.»-скажите как практически происходит закрытие?

На российской бирже такое закрытие происходит для Вас, как продажа или покупка определенного количества «бумаг». У Вас может быть продано несколько контрактов, тогда на счету числится отрицательное число «бумаг». У Вас может быть куплено несколько контрактов, тогда на счету числится положительное число бумаг. Если в портфеле ноль, то это и означает, что все Ваши контракты закрыты.